在突破3700点之后,A股主要指数迎来震荡,但CPO、人工智能板块却无惧调整,成为今日领涨力量之一。

其中,芯原股份涨超13%,新易盛、中际旭创涨超5%,带动科创人工智能ETF(588730)、人工智能ETF(159819)上涨。

AI科技热潮,正推动人工智能板块持续上涨。自今年4月9日以来,人工智能ETF(159819)涨超46%,科创人工智能ETF(588730)涨超36%。

即便涨幅已经不低,但AI热潮势头依然很猛。

今天CPO概念股能够维持强势,表面原因,是有多个AI利好消息刺激:

如,《上海市加快推动“AI+制造”发展的实施方案》发布,其中提出,实施“模塑申城.AI+制造”行动,推动人工智能技术与制造业深度融合,加快赋能新型工业化,形成新质生产力。

又如,2025中国算力大会将于8月22日至24日在山西大同举行,大会同步设置“算力中国·创新成果”展示,全方位展示算力领域政策体系、核心硬件、基础设施、关键技术和服务能力等最新成果。

不过,基本面强劲和股市兴旺,才是底层原因。

关于基本面,中报数据是最好证明,龙头股之一的新易盛,25H1净利润同比增长超过3倍,另一大龙头中际旭创,增速虽然相对低一些,但也超过50%。

至于股市兴旺,相信不用多说了。

昨天,A股市场迎来历史时刻,沪指盘中最高触及3745点,创下近10年高点,与此同时,A股总市值突破100万亿元大关。

即便如此,中金公司的研究报告表明,综合市盈率、A股市值占GDP比重及股息率等指标来看,A股目前整体估值水平横向和纵向对比来看,仍处于合理区间。

例如,沪深300动态市盈率在12.2倍左右,市盈率处于2010年以来历史分位数69%左右,横向来看A股估值在全球主要股市中仍处于中等水平,总市值与GDP的比值在全球主要市场中尚处于中等偏低位置;A股市场总市值/M2约为33%,处于历史60%分位;当前沪深300指数股息率2.69%,和十年国债收益率相比,权益资产仍有相对吸引力。

虽然昨日市场交易额已经超过2.8万亿元,以自由流通市值计算的换手率已超过5%,历史经验显示这个时期指数短期波动可能有所加大,但一般不影响中期市场走势。

在这种情况下,科技创新板块通常会成为市场热点,类似2013年科技小盘和成长风格占优。

而作为中国具有全球竞争力的AI细分方向,光模块成为资金热门地,就不足为奇了。

如以新易盛、中际旭创为前两大权重成分股,并覆盖人工智能全产业链的人工智能ETF(159819),最近2个交易日,就流入超过1.2亿元,年内吸金达到46.77亿元,最新规模达169.48亿元,是同类中唯一规模超百亿的ETF。

值得一提的是,人工智能ETF(159819)管理费0.15%,托管费0.05%,妥妥的最低费率,为投资者布局人工智能赛道提供了低成本、高流动性工具。

复盘光模块近段时间的强势表现,有两个因素非常清晰:

一是业绩高速增长(EPS),二是宏观环境、货币环境改善,以及股市走牛推高估值(PE)。

属于“双击”行情。

当然了,投资不会只看过去,更重要是看未来。

很多人会有疑问,“双击”行情能继续吗?

上个月公布的2025年H1财报,北美四大云服务厂商都维持或调高了AI算力的资本开支计划。

其中,微软全年预计800亿美元,Meta资本开支全年指引660-720亿美元,谷歌2025年资本开支上调至850亿美元(原计划750亿美元),亚马逊资本开支全年预计超800亿美元。

四大巨头2025年资本开支,预计3590亿美元,同比增长57%,重点方向正是AI算力基础设施。

国内的算力建设步伐稍慢,但正在奋力追赶中。

三大电信运营商资本开支,正向AI算力倾斜。中国移动2025年全年资本开支计划1512亿元,其中373亿元投向算力;阿里上半年就官宣未来数年3800亿的资本开支计划,AI基建是重点。其他大厂,像HW、字节、腾讯等,也在加快AI算力基础设施。

有研究机构发表市场预测,2025年中国AI算力预算约1200亿美元(8000亿人民币),其中50%用于AI芯片采购。

原因很简单,没有充足的算力资源,在激烈的AI竞争中就容易落后。

OpenAI发布的GPT-5,参数规模预计将达到GPT-4的10倍(最大值),单单训练的算力消耗,就相当4-8倍于GPT-4,推理算力也3-5倍于GPT-4。

难怪OpenAI首席执行官山姆・奥尔特曼一直吐槽算力不够,他最近公开表示,未来公司将投入数万亿美元夯实AI基建,以支撑人工智能服务持续增长的算力需求。

他坦言,这将是一项前所未有的巨额投资,涉及的资金体量将达到数万亿美元级别。

海内外AI云服务厂商庞大资本开支之下,整个AI算力产业链都会获益,光模块企业自然也不例外。

如AI训练集群(如千卡GPU互联)对800G光模块的需求激增,2025年全球需求量预计突破1800万只,较2024年增长近一倍;而紧跟英伟达GPU的产品升级(B200等)而推出的1.6T光模块,已经开始小规模商用,预计2026年放量,更重要的是,1.6T光模块的ASP更高,预计比800G光模块高50-100%。

有机构预计,光模块行业未来3年的整体业绩(EPS)有望保持高增长,其中2025年翻倍、2026年增长50%以上。

关于宏观、货币、股市走牛等因素,也有不少利好,如地缘紧张局势降温,贸易战等不确定因素消散,美联储预计9月份再次启动降息,等等。

当然,最重要的是股市牛气渐浓,美股科技股节节攀升,英伟达、微软等算力股不断创新高,对A股的芯片、云计算,尤其是光模块形成映射;A股则重返10年高位,总市值突破100万亿,能够吸引更多增量资金,包括全球资金的流入。

特别值得一提的是,A股总市值的突破,意味着中国资本市场的影响力不断迈上新台阶,正吸引越来越多的国际投资者正将目光投向“中国资产”。

据摩根士丹利统计,7月全球多头基金向中国股票市场注入27亿美元,较6月的12亿美元进一步加速。国际资本积极配置中国资产,不仅带来增量资金,也将持续提升A股的国际化水平,深化中国优质企业与全球市场的联动,有助于中国经济复苏和产业转型升级,反过来更好地回报全球投资者。

正如前文所述,A股目前整体估值水平横向和纵向对比来看仍处于合理区间,对全球资金仍然具备吸引力。

在这种环境下,资金的风险偏好有望继续上升,市场的估值中枢也会有机会继续上升。

不仅光模块,也包括其他AI细分板块,如芯片、云计算、AI应用等,甚至整个科技创新方向,都受惠于此,成为资金热门地。

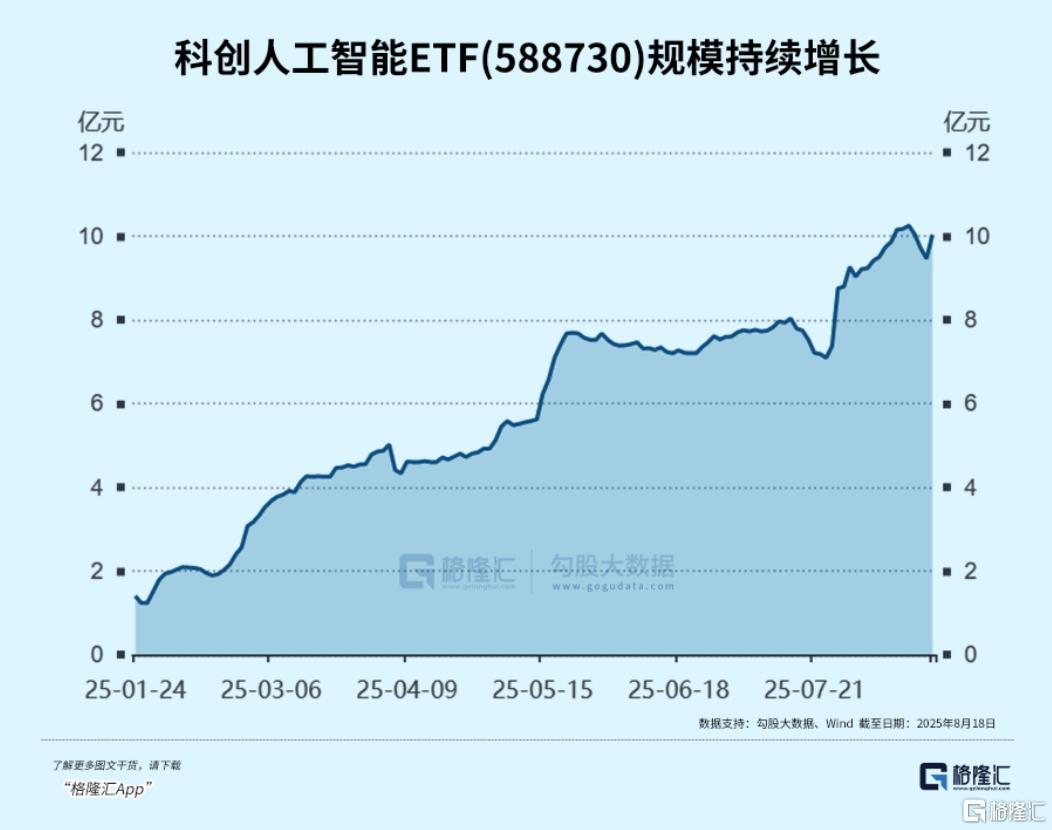

就像以寒武纪、澜起科技、金山办公、芯原股份等权重成分股的科创人工智能ETF(588730),聚焦了AI产业链最核心的算力芯片和智能硬件环节,最近20日吸金1.37亿元,年内资金净流入6.61亿元,最新规模10.03亿元。

AI正引领新一轮科技革命,加速渗透千行百业,成为推动全球经济增长的核心驱动力。而作为支撑人工智能发展的核心基础设施,AI算力也正迎来重大的发展机遇。

在需求端,当前AI大模型训练所需的算力每3-4个月就翻倍,GPT-5等先进模型的训练需要数万张高端GPU协同工作,直接推动了全球AI芯片市场规模快速扩张。

在供应端,不断升级的GPU,台积电3nm/2nm先进制程的量产大幅提升了芯片算力密度,Chiplet技术的突破有效缓解了内存带宽瓶颈,液冷方案的普及则显著改善了能效表现,高速率的光模块则为数据中心内部之间提供互联通道。

说到光模块产品,不管是800G,还是1.6T,中国厂商在这一领域优势明显,已占据全球60%以上的市场份额,中际旭创、新易盛等龙头企业持续领跑。

虽然经过连续上涨,不管是光模块、算力股,还是其他AI细分方向,估值上未必像4月份底部时有吸引力,但后续只要维持高速增长,加上市场牛气浓烈,估值消化起来也会快速。

中长期而言,AI芯片也好、光模块也好,包括AI中下游的云服务、软件应用、硬件应用,仍将持续不断,受益于AI产业的发展,投资价值有望持续释放。